Ravvedimento operoso per mancati o tardivi pagamenti

L’articolo 13 del D.lgs. n. 472 del 18 dicembre 1997 sancisce che il ravvedimento operoso è una procedura di regolarizzazione da utilizzare in caso di sbagliato o omesso versamento delle imposte da parte del contribuente.

Con il Ravvedimento Operoso quindi, il contribuente può, beneficiando di riduzioni nelle sanzioni, regolarizzare errori o illeciti fiscali, versando entro il termine prescritto il tributo non pagato.

Sanzioni e interessi variano in base alla tempestività del ravvedimento e in base al tipo di violazione commessa.

Applicazione del RAVVEDIMENTO

Il ravvedimento operoso può essere applicato per il mancato versamento delle seguenti imposte:

– Imposte dirette come Irap, Ires ecc;

– Iva

– Imposte locali come IMU, diritto camerale

– Imposte di registro ecc …

Poi, per quanto riguarda le imposte dirette e l’Iva, con il ravvedimento operoso il contribuente in particolare può sanare:

– Omessa presentazione nei termini della dichiarazione (sempreché la stessa sia presentata entro 90 giorni dalla scadenza originaria)

– Omessi e/o parziali versamenti, ecc…

Tipo di RAVVEDIMENTO

Il contribuente può avvalersi di tre tipi di ravvedimento:

Ravvedimento SPRINT

Secondo tale forma di ravvedimento, la sanzione minima viene ridotta a 1/15 per ogni giorno di ritardo nel versamento, fino a 15 giorni. La sanzione perciò nei primi quattordici giorni sarà pari allo 0,2% giornaliero (1/15 della sanzione principale per ogni giorno di ritardo);

Ravvedimento BREVE

Questa forma di versamento scatta dal quindicesimo giorno di ritardo e consente di rimediare entro trenta giorni dalla scadenza ordinaria con sanzione ridotta al 3% (un decimo del 30%).

Ravvedimento LUNGO

Questa forma di versamento scatta qualora il ritardo del pagamento sia superiore a trenta giorni, ma comunque entro i termini di presentazione della dichiarazione relativa all’anno in cui è stata commessa la violazione. La sanzione per questo tipo di ravvedimento è pari al 3.75% (un ottavo del 30%).

Gestire il RAVVEDIMENTO con DICHIARAZIONI FISCALI GB

Dichiarazione GB gestisce il RAVVEDIMENTO all’interno dell’Applicazione F24.

La gestione del “Ravvedimento” scatta in automatico nel momento in cui si inserisce una data di pagamento successiva alla data di scadenza

Il software propone la scelta per il calcolo di due diverse tipologie di “Ravvedimento”.

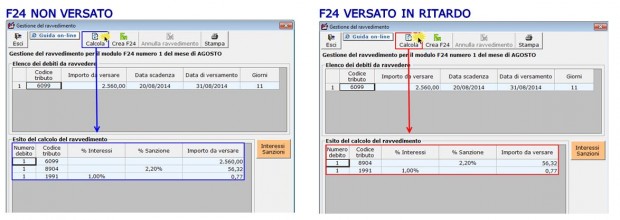

F24 NON VERSATO: ravvedimento dell’intero importo dell’F24 non versato comprensivo del tributo originario, interessi e sanzioni;

F24 VERSATO IN RITARDO: F24 versato in ritardo e senza ravvedimento. In questo caso sono calcolati solo interessi e sanzioni e viene generato un modello contenente solo questi tributi. L’utente deve indicare la data di pagamento delle sanzioni e degli interessi.

Confermare la scelta dal pulsante e , nella maschera che si apre, procedere con le seguenti operazioni:

- Cliccare il pulsante

: il software in base alla tipologia di ravvedimento scelto e ai giorni di ritardo calcola interessi e sanzioni

: si apre la gestione per la creazione del nuovo F24. Nella maschera l’utente prima può effettuare le compensazioni, se ci sono dei crediti disponibili da poter utilizzare, e poi creare l’F24 dal pulsante .

Per maggiori informazioni consultare la guida on line presente all’interno della maschera “Ravvedimento”.

DB601 – AP/31

[AddShare_Link]