Deduzioni Irap ai fini Irpef e Ires

Ai fini Irpef e ai fini Ires: sono due le deduzioni spettanti per l’Irap, di cui possono usufruire imprese e professionisti per i quali ricorrono i presupposti per la loro applicazione. Le eventuali deduzioni di cui il contribuente usufruisce devono essere indicate in appositi righi dei modelli Unici.

Le deduzioni Irap ai fini delle imposte dirette di cui possono usufruire le imprese sono:

- deduzione forfetaria del 10% dell’imposta versata nel corso dell’anno

- deduzione analitica dell’Irap concernente la quota delle spese sostenute per il personale dipendente e assimilato

Deduzione forfetaria del 10% dell’imposta versata nel corso dell’anno

Dal periodo d’imposta 2008 è possibile dedurre un importo pari al 10% dell’Irap versata nel periodo d’imposta cui si riferisce la dichiarazione, forfetariamente riferita alla quota d’interessi passivi, al netto degli interessi attivi e proventi assimilati ovvero delle spese per il personale dipendente assimilato al netto delle deduzioni spettanti, secondo quanto disposto dell’art.6 c.1 del D.L. 185/2008.

Dal periodo d’imposta 2012, in seguito della modifica dell’art. 6, comma 1, D.L. n. 185/2008 apportata con il D.L. n. 201/2011, la deduzione del 10% dell’Irap versata nel periodo d’imposta è riferita al solo requisito della presenza d’interessi passivi, che devono essere d’importo superiore agli eventuali interessi attivi o proventi assimilati.

Deduzione analitica dell’Irap concernente la quota delle spese sostenute per il personale dipendente e assimilato

Dal periodo d’imposta 2012 è possibile dedurre un importo pari all’imposta regionale sulle attività produttive relativa alla quota delle spese per il personale dipendente e assimilato al netto delle deduzioni spettanti ai sensi dell’art. 11, commi 1, lett. a), 1-bis, 4bis e 4-bis1 del decreto legislativo n. 446/97, secondo quanto disposto dall’ art.2, comma 1 del decreto legge n. 201/2011.

Le condizioni per usufruire delle deduzioni Irap ai fini delle imposte dirette

Non tutti i contribuenti possono beneficiare delle deduzioni Irap ai fini delle imposte dirette poiché ci sono delle condizioni che devono essere rispettate:

- la determinazione della base imponibile Irap deve avvenire in base agli artt. 5, 5-bis, 6, 7 e 8;

- l’impresa o il professionista deve aver sostenuto, nel corso del periodo d’imposta, spese per lavoro dipendente o interessi passivi che hanno concorso alla formazione della base imponibile poiché non ammessi in deduzione.

La deduzione del 10% è forfettaria mentre la deduzione del costo del personale dipendente è analitica, pertanto spetta in misura proporzionale rispetto al valore dei costi per il personale dipendente o assimilato rispetto al valore della produzione.

In entrambi i casi, le deduzioni spettano in base all’art.99 del Tuir, ovvero secondo il principio di cassa: non può essere dedotto un importo maggiore rispetto a quello effettivamente versato nel corso del periodo d’imposta a titolo di saldo dell’esercizio precedente e acconto per l’esercizio corrente. In merito agli acconti versati ricordiamo che rilevano solo per la parte che non eccede l’importo effettivamente dovuto per l’anno.

Calcolo delle deduzioni Irap in Dichiarazioni GB

Nel software Dichiarazioni GB è presente una gestione specifica per calcolare l’importo delle deduzioni Irap e la troviamo nei quadri contabili del modello Unico.

In caso di software integrato la sua compilazione è automatica e i dati sono riportati dalla contabilità, dall’F24 e dalla dichiarazione Irap. Nel caso di compilazione non integrata i diversi dati richiesti per la determinazione del valore delle deduzioni devono essere indicate dall’utente.

All’interno dei diversi modelli la gestione per il calcolo è sempre la stessa ed è così strutturata:

- Sezione I: importi versati nel periodo d’imposta

- Sezione II: calcolo deduzione Irap 10%

- Sezione III: calcolo deduzione Irap spese personale dipendente e assimilato.

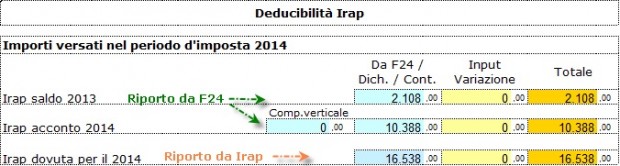

Sezione I – Importi versati nel periodo d’imposta

In questa sezione sono riportati:

– importo versato a saldo per l’anno 2013

– importo versato in acconto per l’anno 2014

dall’ F24

– importa dovuta per il periodo d’imposta 2014

dall’Irap

Ricordiamo, infatti, che le deduzioni spettano fino a concorrenza degli importi versati nel periodo d’imposta e che gli acconti rilevano solo per l’importo pari a quanto dovuto per l’anno.

Sezione II: calcolo deduzione Irap 10%

Il presupposto per la deduzione forfettaria del 10% è la presenza d’interessi passivi, che devono essere d’importo superiore rispetto a eventuali interessi attivi.

Il presupposto deve essere verificato sia per l’anno 2013 sia per l’anno 2014, poiché la deduzione spetta in misura proporzionale all’importo versato in riferimento ai due periodi d’imposta: questo significa che se nel 2013 non sono presenti interessi passivi, la deduzione del 10% per l’eventuale saldo non deve essere calcolata; stessa cosa per l’anno 2014.

La ditta Beta ha versato nell’anno 2014 Irap a saldo 2013 per euro 2.108 e Irap in acconto 2014 per euro 10.388.

L’Irap dovuta per l’anno 2014 ammonta a euro 16.538, pertanto gli acconti versati rilevano ai fini del calcolo delle deduzioni per l’intero importo, poiché inferiori al dovuto.

Nel periodo d’imposta 2013 la ditta non ha rilevato interessi passivi, pertanto manca il presupposto per il calcolo della deduzione pari al 10% dell’Irap versata, mentre per l’esercizio 2014 il loro ammontare è pari a euro 66,00.

Pertanto la deduzione Irap del 10% spetta solo sul versamento effettuato in acconto per l’anno 2014 pari a euro 10.388: importo deduzione spettante euro 1.039 (10% di euro 10.388).

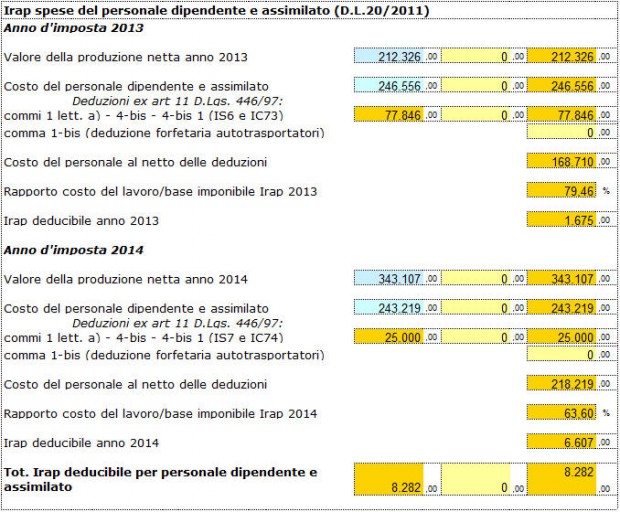

Sezione III: calcolo deduzione Irap spese personale dipendente e assimilato.

La deduzione Irap per le spese per il personale dipendente è calcolata in modo analitico, pertanto in base all’incidenza del costo del personale sulla base imponibile Irap dell’esercizio di riferimento. Anche per questa deduzione, infatti, il presupposto deve essere verificato singolarmente per i due esercizi per i quali sono stati eseguiti versati Irap nell’anno.

Il valore della produzione e le deduzioni per il personale dipendente per i due anni sono riportati dall’applicazione Irap; i costi per il personale dipendente e assimilato sono riportati dalla contabilità.

Ai fini della determinazione dell’incidenza del costo del personale sul valore della produzione, questo deve essere assunto al netto delle eventuali deduzioni che sono state applicate. L’importo netto del costo del personale deve essere rapportato al valore della produzione: una volta trovata la percentuale d’incidenza questa deve essere applicata all’importo versato nell’esercizio per trovare la deduzione spettante.

La ditta Beta ha versato nell’anno 2014 Irap a saldo 2013 per euro 2.108 e Irap in acconto 2014 per euro 10.388.

L’Irap dovuta per l’anno 2014 ammonta a euro 16.538, pertanto gli acconti versati rilevano ai fini del calcolo delle deduzioni per l’intero importo, poiché inferiori al dovuto.

Periodo d’imposta 2013

Valore della produzione euro 212.326

Costo del personale dipendente euro 246.556

Deduzioni applicate euro 77.846

Costo del personale al netto delle deduzioni euro 168.710 (246.556-77.846)

L’incidenza del costo del lavoro sulla base imponibile Irap è del 79,46% (168.710/212.326*100)

Deduzione Irap per il personale dipendente per l’anno 2013 euro 1.675 (Irap versata a saldo per l’anno 2013 di euro 2.108*79.46%)

La stessa cosa che abbiamo analizzato per l’esercizio 2013 è fatta per l’esercizio 2014; alla fine si determina il totale della deduzione Irap applicabile per il personale dipendente e assimilato.

La somma delle due deduzioni (10% Irap e Irap su costo del personale dipendente) non può essere superiore all’importo versato nell’anno 2014: questo controllo è eseguito dal software.

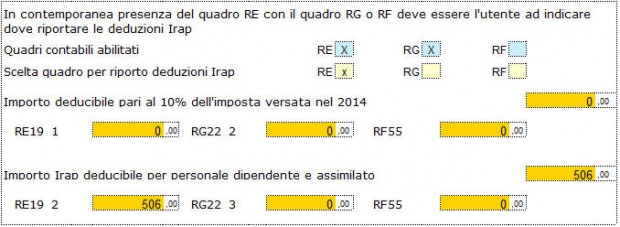

Nella gestione presente nei modelli Unici Persone Fisiche, Società di Persone e Enti non Commerciali troviamo appositi campi per la visualizzazione dei costi relativi alle attività professionali, per le quali è compilato il quadro E.

Inoltre, in fondo al prospetto è indicata una sezione in cui il software rileva i quadri contabili abilitati per stabilire dove deve essere riportato l’importo delle deduzioni: nel caso in cui sono abilitati due quadri (esempio quadro E e quadro G) è l’utente che deve indicare in quale dei due riportare gli importi.

![]() Dove trovare la gestione per il calcolo delle deduzioni Irap in Dichiarazioni GB

Dove trovare la gestione per il calcolo delle deduzioni Irap in Dichiarazioni GB

Nei quadri RF dei modelli Unici la gestione si trova in corrispondenza del rigo “Imposte non deducibili o non pagate (art.99, comma 1)” e si apre da un apposito pulsante; nei quadri RG e RE la gestione si apre dai relativi campi in cui devono essere riportate le deduzioni in corrispondenza, rispettivamente, dei righi “Altri componenti negativi” e “Altre spese documentate”.

DB101 – DB111 – DB121 – DB131 – TM/29

[AddShare_Link]